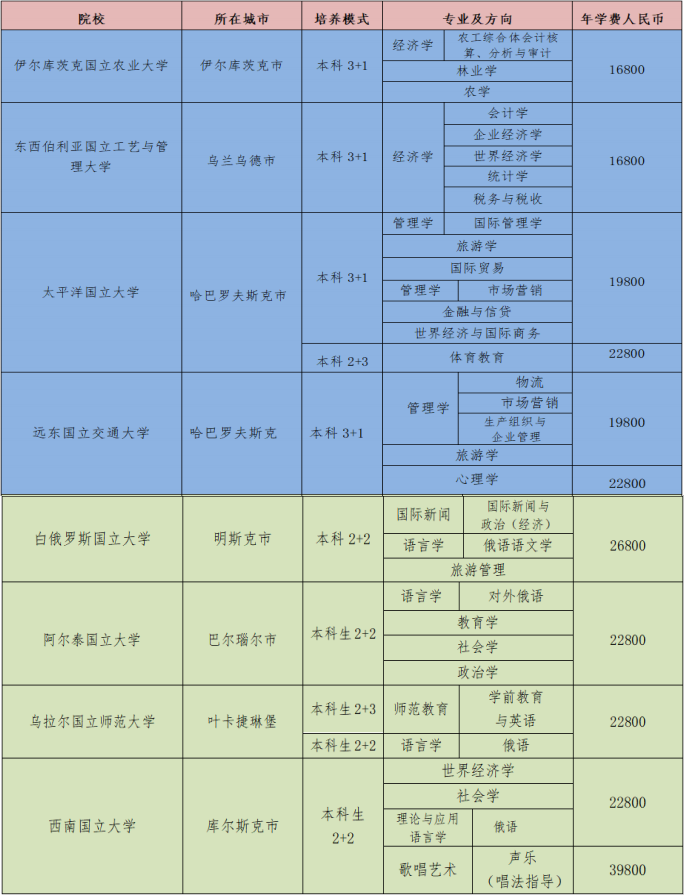

国内新车销售价格上下颠倒:汽车经销商的净利润不到1000家4S商店利润的30%

2020年初,疫情的发生加速了国内汽车市场的衰退,使经销商的生存压力大幅度增加。最近,中国汽车流通协会(以下简称流通协会)公布了全国汽车经销商生存调查结果:2020年上半年,国内汽车消费市场新车销售情况不佳,传统经销商盈利能力下降。具体来说,38.3%的经销商报告亏损,32.9%的经销商持平,只有28.8%的经销商盈利。

证券日报"记者观察到,从调查结果来看,2020年上半年品牌差异化明显,只有20%的经销商基本完成了销售任务,实现销售正增长的经销商所占比例为21.5%,奢侈品和进口品牌相对较好,占销售额正增长的经销商的60%以上,经销商销售额比去年同期下降了30%以上。

需要看到的是,在市场发展后遇到了很多阻力,由于政府、制造商和经销商联合推出了一系列促进消费的政策,经销商经历了"寒冬加剧"到"弱复苏"的市场变化。从单店利润的角度来看,虽然汽车厂商为经销商提供了大量的支持政策,以保证他们的正常经营,但亏损经销商所占的比例仍然很高。今年上半年,新车销量整体下降,2019年全年单店销售收入仅为37.6%。

据中国汽车流通协会统计,2020年上半年,乘用车经销商总数为29773家,比2019年底下降了0.7%。1019家4S商店退出了网络,新增了824家4S商店。新的网络主要来自于传统的新能源和新汽车制造企业,如独立品牌的红旗和一汽大众捷达网络,部分增长来源于4S原店址投资者的更换等。今年第二季度进入了更加集中的汽车经销商网络调整阶段,下半年可能还会继续。

在经历了2019年新车第一次负毛利率之后,今年上半年经销商毛利率平均为7600万元,新车毛利率进一步降至-3.5%,进一步加剧了"销售亏损"的局面。2099年,20.1%的经销商没有出现价格上涨的情况,而2020年上半年为16.3%。

就经销商满意度而言,今年上半年经销商总体满意度基本令人满意,76.0分,比2019年下降1.1点。除了经常提到的库存等一系列问题外,主要原因是商业政策不够灵活,经销商的经营现状没有得到充分考虑。

从品牌类型来看,高端品牌有所提升,合资企业和独立品牌的满意度也有不同程度的下降。其中,高端品牌和进口品牌的最高得分为84.3分,上升了1.8分,而独立品牌的得分最低,为71.2分,跌幅最大,下降了3.7分。新浪汽车金融专栏作家林适告诉"证券日报",这主要是因为一些企业的生产线相对单一,市场调整反应缓慢,营销策略没有及时调整以适应区域市场的变化。

作为回应,流通协会副秘书长郎雪红在接受"证券日报"采访时表示,汽车行业已经进入大潮和沙化阶段,品牌差异化越来越明显,一些弱势品牌面临着退市,因此经销商更加关注品牌授权合同中对退出机制的解释和改进,因为他们对现行合同中对经销商保护的满意度较低。因此经销商的满意度下降了。与此同时,制造商上的经销商捆绑了更多的销售反馈意见,但也引起了经销商的反感。

谈到对2020年全年的预期,流通协会表示,只有29%的经销商认为今年能实现增长,43%的经销商表示,汽车市场负增长超过15%。

在当前形势下,下半年的防疫防控形势不能放松,出口限制等经济环境不利于汽车消费的增长。"林氏预测,下半年市场增长乏力,厂商满足市场预期并非易事,每家汽车企业业绩复苏背后都是数千家汽车经销商,任务艰巨,压力巨大。下半年经销商将继续加大降价促销力度,经营压力依然不容乐观。